“Por mucho que pagues, la deuda nunca se termina”, denuncian dos afectados que han puesto demandas

Las tarjetas revolving son un tipo de tarjeta en la que el cliente dispone de un límite de crédito determinado, que puede devolver a plazos, a través de cuotas generalmente mensuales. Dichas cuotas pueden establecerse como un porcentaje de la deuda existente o como un importe fijo; cantidades periódicas que el usuario puede cambiar a su voluntad dentro de unos mínimos establecidos por la entidad.

El tipo de interés es altísimo, habitualmente superior al 20% TAE, mientras que por un préstamo al consumo se paga el 7%-9%. Estas tarjetas están generando toda una corriente de reclamaciones en los tribunales contra los bancos que las emiten. De hecho, hace unos días un Juzgado ha condenado a BBVA por usura en uno de estos plásticos, obligando a la entidad a devolver a clienta todo lo que ésta ha pagado en exceso respecto al principal prestado por la tarjeta.

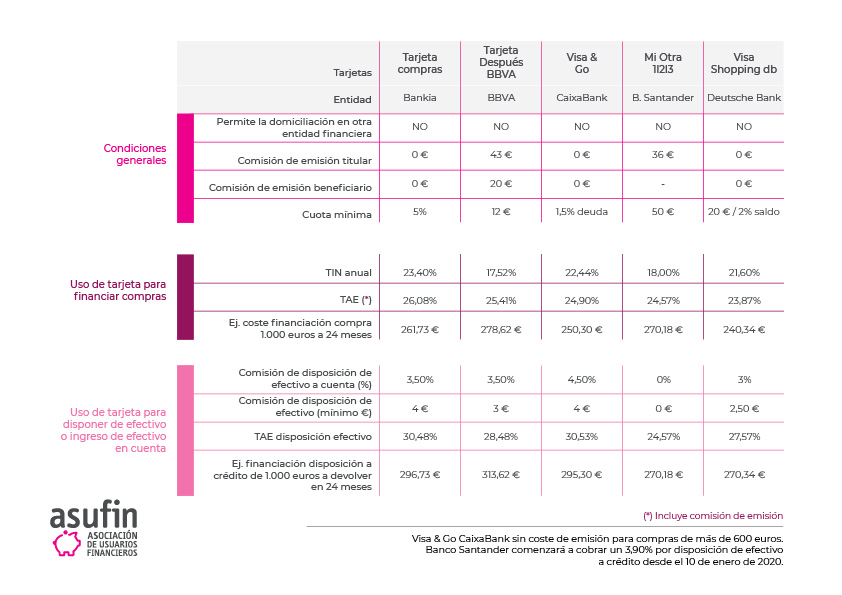

Más en detalle, según datos del Barómetro realizado por la asociación de usuarios financieros ASUFIN (@asufin_), el pasado mes de diciembre, la TAE media para financiar compras era del 25,20%. La tarjeta más cara era la Visa Diamond Infinite Credit de Openbank, ya que, aunque su interés nominal sea del 11,39%, el pack Diamond tiene un coste de renovación de 135 euros anuales, especifica el citado informe. En el lado contrario, la más barata es la Visa Proyecta de Abanca con un 11,99%.

“Financiar compras por valor de 1.000 euros en un plazo de 24 meses supone pagar en intereses y comisiones una media de 262,47 euros. La más cara es la Diamond Infinite Credit de Openbank con un desembolso total de 392,94 euros (incluyendo comisiones) y la más barata la Visa Proyecta de Abanca, con 124,39 euros”, resalta el Barómetro de ASUFIN.

En el crédito revolving la deuda se renueva mensualmente: aumenta cuanto mayor uso se haga de la tarjeta (pagos, reintegros en cajero), así como con los intereses, las comisiones y otros gastos generados, que se financian conjuntamente; y solo disminuye con los abonos que se realizan a través del pago de las cuotas.

El enorme riesgo es que, si el titular del crédito paga una cuota mensual baja respecto al importe de la deuda, la amortización del principal se realiza a un plazo muy largo, lo que propicia que los intereses aumenten de manera desorbitada. Otro peligro es que el cliente no dispone de un cuadro de amortización previo al variar la deuda (como sí ocurre, por ejemplo, cuando se contrata un préstamo) ni conoce las cuotas mensuales que tendrá que pagar.

Línea de crédito abierta: golosa pero muy peligrosa

“El sobreendeudamiento con el crédito revolving es un veneno. El usuario tiene una tarjeta con la que va costeando sus compras, e incluso aunque piense en ir pagando todos los meses y no aplazar los pagos, la deuda se le puede ir de las manos porque además le aplican un veintipico por ciento de interés”, advierte Luis García-Langa (@luisgarcialanga), director de Corredordefondos.com y asesor de Sidiclear SICAV. Estos plásticos son muy golosos y arriesgados, en primer lugar porque las entidades ofrecen tarjetas gratis en sitios tan variopintos como centros comerciales, estaciones de tren y aeropuertos, por poner solo unos pocos ejemplos de puntos de comercialización ajenos al entorno financiero. En segundo lugar, “son peligrosas porque facilitan una línea de crédito abierta, en la que te puedes ir endeudando más y más, y devolviendo una cuota insignificante en relación a la deuda, pero ello a unos tipos de interés brutales”, explica García-Langa.

La trampa mortal que puede suponer el crédito revolving también es señalada por Pau Monserrat (@pmonserrat), profesor de Economía Financiera de la UIB y economista de Enfintech (@Enfintech_com). “Estas tarjetas son una fuente de sobreendeudamiento, y los principales culpables son el banco y las entidades especializadas en este tipo de tarjetas, que conceden préstamos rápidos y de forma alegre, sin valorar el expediente crediticio de las familias. El usuario medio tiene tan poca cultura financiera que no es capaz de identificar las diferentes modalidades de pago y seleccionar una que se adapte mínimamente a sus posibilidades”, remacha Monserrat.

20.000 euros de deuda acumulados en 12 años

En el laberinto de las tarjetas revolving hay cientos de miles de personas atrapadas, cuya realidad es que “por mucho que pagues, la deuda nunca se termina”, tal y como sufren en carnes propias dos afectados que han relatado a 65Ymás su historia: José Tejero, de 57 años y padre de tres hijas, que trabaja como celador en un hospital madrileño y que a lo largo de 12 años ha acumulado una deuda de 15.000 euros con dos tarjetas de una entidad, y casi 5.000 euros con otra entidad. Y es también la realidad de J. L. V., de 69 años, que lleva cinco años embrollado y está ultimando la presentación de una demanda judicial. Ambos han dejado de pagar, han sido incluidos en el fichero de morosos y, en el último caso, abonaba intereses del 27% y, en algunas renegociaciones efectuadas a lo largo de los años, hasta del 60%.

La historia de José Tejero con el crédito revolving comenzó hace 12 años, al enviudar con tres hijas pequeñas, sin recibir pensión de viudedad ni de orfandad, y ganando unos 1.000 euros mensuales. “No podía llegar a fin de mes, y para instalar un aire acondicionado me ofrecieron una tarjeta revolving, que acepté porque estaba con el agua al cuello”, recuerda. Los problemas económicos le llevaron a endeudarse cada vez más, hasta que en febrero de 2019 dijo que no podía pagar. “Desde entonces me han estado llamando diariamente durante meses, preguntándome por qué no pagaba, cuál era mi sueldo, cuáles eran mis gastos”. Pero ojo, “no me llamaba el banco, ellos se cubren las espaldas y quienes me atenazaban eran de una empresa de recobro de deudas“, aclara.

Por su parte, J. L. V., que actualmente vive en Benidorm, cuenta que cuando aceptó la tarjeta (“que casi me obligó a coger una chica joven que las promocionaba en el aeropuerto de Las Palmas”), dijo que quería pagar todo a final de mes, y así sucedió al principio. “Pero meses después, sin yo pedirlo, me pasaron al cobro aplazado, con una cuota de 18 euros al mes. Nadie me advirtió de las consecuencias”, relata en conversación telefónica con 65Ymás. Al quejarse en el banco, le dijeron por fin que solo amortizaba un 0,5% de la deuda y que lo demás eran intereses.

“Llegué a pagar 600 euros al mes, y aunque devolvía el recibo, me lo mandaban de nuevo, me llamaban por teléfono con muy malas formas, hasta malvendí una propiedad por miedo a que me quitaran la casa”, relata este afectado. Tras enterarse por internet de que otras personas habían interpuesto demandas judiciales, decidió dejar de pagar (ahora figura en la lista de morosos de Asnef), buscó abogado gratuito y está ultimando la demanda en los tribunales.

Economía las regulará de manera inminente

El Banco de España alertó de los riesgos que entraña este producto financiero en marzo de 2019 y el Ministerio de Economía, a cuyo frente continúa Nadia Calviño, ha anunciado que va a aprobar de forma inminente una Orden sobre crédito revolving, que el sector espera para este mismo trimestre. Estos anuncios se producen años después de que el Tribunal Supremo (sentencia número 628/2015) declarara el carácter “usurario” de un crédito revolving concedido a un consumidor a un interés del 24,6% TAE. La consecuencia fue que el crédito fue declarado nulo y por tanto el cliente solo estaba obligado a entregar la suma recibida.

Las reclamaciones al Banco de España por este tipo de financiación se han más que duplicado en el año 2019: un total de 241 al cierre del primer semestre, frente al centenar que la autoridad monetaria recibió en el mismo periodo de 2018.

En paralelo, se han ido incrementando asimismo las demandas judiciales. “Muchas sentencias están siendo favorables a los consumidores no solo por usura, sino también por la falta de transparencia en la contratación de este tipo de créditos, señala Patricia Suárez (@WonderWomanPSR), presidenta de ASUFIN.

La mínima cuota mensual, una trampa mortal

Según el Barómetro sobre tarjetas revolving publicado por ASUFIN, la cuota mínima exigida es baja en todos los casos. En diciembre del año pasado, la que ofrecía la cuota más reducida era la Tarjeta WiZink, que requería tan solo desde el 0,5% del capital pendiente a sumar los intereses y comisiones que genere la deuda siempre que sea de al menos 18 euros. Aunque otras tarjetas exigen un pago superior, hasta un 5% de la deuda, este mínimo nunca es elevado. Por ejemplo, en una tarjeta con un 25,61% de TAE y una deuda de 1.000 euros, la cuota mínima variaría entre un mínimo de 25 euros al mes para la que exige amortizar menos capital y 70 euros para la que requiere un pago mínimo superior, especifica el informe.

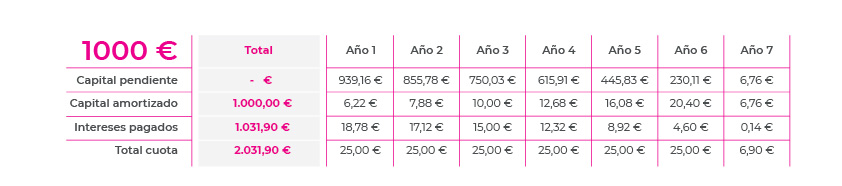

Un ejemplo práctico, extraído del Barómetro: si para esa deuda de 1.000 euros y un tipo de interés del 25,61% se pagan 25 euros mensuales, sin añadir ninguna compra, se tardaría 6 años y 10 meses en devolver esos 1.000 euros, abonándose un total de 1.031,90 euros en intereses, más que el dinero que hay que devolver.

“Desde ASUFIN hemos interpuesto 62 demandas de afectados por crédito revolving, a las que hay que sumar 24 expedientes abiertos (que serán demandas de forma inminente); en total, unos 90 procedimientos o demandas en curso”, concreta Patricia Suárez, para quien “existen numerosos riesgos: se emiten e incluso renuevan gratis, realizando un mínimo de compra y sobre todo, permitiendo pagar una cuota muy baja mes a mes. A lo que hay que añadir que incorporan una línea de crédito permanentemente abierta para disponer de efectivo en cajeros o ingresar en cuenta que genera un interés muy alto”. Suárez no tiene duda de que son “un producto que va en contra del uso responsable del crédito, pues se incita a utilizar la tarjeta sin haber informado con transparencia al consumidor de sus consecuencias económicas”.

Precauciones básicas al pedir o usar una tarjeta revolving

-Asegurarse de que se entiende el contrato. Muchas personas que han caído en la espiral de estas tarjetas aseguran que el contrato que les enviaron era ininteligible, y la letra pequeña imposible de descifrar, según denuncian las asociaciones de consumidores financieros y bancarios.

-Exigir a la entidad que detalle de modo pormenorizado las operaciones realizadas —con datos de referencia, fechas de cargo y valoración, tipos aplicados, comisiones y gastos repercutidos…— de forma que se refleje la deuda pendiente de la forma más clara posible.

-Reclamar a la entidad que facilite, mensual o trimestralmente, información sobre el plazo de amortización previsto; el posible ahorro que representaría aumentar el importe de la cuota; y conocer el importe de la cuota mensual que permitiría liquidar toda la deuda en el plazo de un año. Para Patricia Suárez, “la ley debería limitar el plazo de amortización del crédito revolving, ya que ahí radica uno de los mayores peligros: el pago eterno de intereses y recapitalización de los mismos que hace generar auténticas espirales de sobrecoste de los préstamos”.

-Informarse del tiempo estimado que le queda para amortizar la deuda. Según Pau Monserrat, “hay que cancelar las deudas de crédito muy rápido porque son muy caras. Considero que puede ser una opción el tener un crédito rápido en nuestro bolsillo para situaciones inesperadas (cambiar la caldera, por ejemplo), en esa situación puede entenderse que se abuse de la tarjeta de crédito, siempre y cuando lo podamos devolver en pocos meses”.

-Si se producen ampliaciones del límite de crédito concedido, el banco o entidad tiene que informar específicamente de dicha ampliación, de la nueva cuota que se pagará y de la deuda acumulada hasta el momento, para que el interesado lo valore de modo adecuado.

Diferencia del revolving con otras tarjetas de crédito

A la hora de utilizar tarjetas como medio de pago de las compras, existen distintas posibilidades de devolver el dinero:

-En las tarjetas de débito, el pago se verifica deduciendo el importe mediante cargo en la cuenta vinculada en el momento de la utilización de aquella.

-En las tarjetas de crédito, es frecuente hablar de dos modalidades: las tarjetas de pago o de débito diferido, en las que el saldo derivado de la utilización de la tarjeta se carga —normalmente, a fin de mes— en la cuenta vinculada, sin que se perciban, habitualmente, intereses por este aplazamiento de pago; y las de crédito con pago aplazado, que suelen devengar intereses día a día, liquidables mensualmente, a favor del banco, al tipo nominal mensual que figure en las condiciones particulares del contrato.