En estos momentos, la TAE media de una y otra modalidad de préstamos se sitúa en el 2,3%

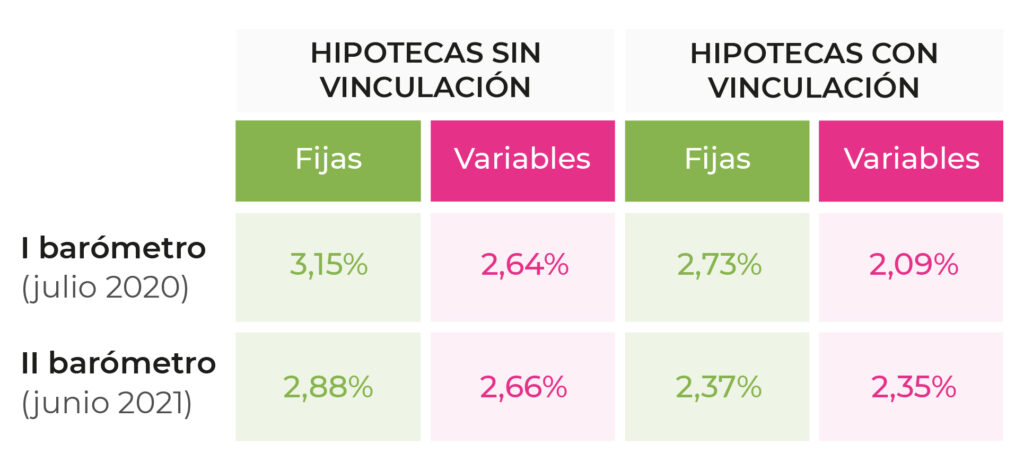

Los últimos datos recabados por ASUFIN demuestran la apetencia del mercado por las hipotecas fijas. Con el Euribor aún instalado en mínimos históricos, y sin visos de que vayan a cambiar las cosas, al menos en el corto plazo, según ha comunicado el BCE, las entidades tratan de asegurar el margen de beneficio que proporciona el préstamo a tipo de interés determinado. Así, en estos momentos, contratar una hipoteca fija o variable bonificada, es decir, con algún otro producto contratado, cuesta prácticamente lo mismo: un 2,37% TAE para la fija frente a un 2,35% TAE para la variable.

Se da otra circunstancia: son las hipotecas fijas las que han experimentado un abaratamiento en el último año frente al encarecimiento de las variables, según el Barómetro ASUFIN de hipotecas, pasando del 3,15%, según el dato recogido en julio de 2020, al 2,88%, del pasado julio, en el caso de las no bonificadas. Los préstamos bonificados, es decir, los que incluyen la contratación de otros productos y la vinculación del cliente con la entidad, también han descendido del 2,73% al 2,37%. Frente a éstas, las ofrecidas en interés variable reflejan una TAE media del 2,66%, frente al 2,64%, hace un año, por lo que respecta a las no bonificadas; y del 2,09% al 2,35%, las bonificadas.

La pujanza del tipo fijo ha sido confirmada también por los últimos datos que recoge el INE, que señala que ya el 40% de las viviendas que se hipotecan se hace en tipos de interés fijo, frente al resto, en variable.

Los consumidores que tienen que elegir entre hipoteca a tipo fijo y variable deben hacerlo dependiendo de las de las ofertas del mercado, el grado de competencia, los requisitos de acceso a cada producto y las características y destino de uso del inmueble. Si la inversión es a largo plazo, como el caso de la vivienda habitual, una hipoteca a tipo fijo con la que, en estos momentos, aseguramos un tipo de interés reducido y constante, resulta interesante. Si por el contrario, estamos comprando para invertir, es decir una vivienda que venderemos en el corto o medio plazo, es recomendable el tipo variable, dado que el Euribor asegura un precio competitivo sin visos de subida a corto plazo.